Снижение просроченной задолженности «физиков» на Урале оказалось маневром

Статистика лукавит: на самом деле долг каждой семьи достигает почти треть годового дохода

Задолженность граждан перед банками растет ускоренными темпами. Объем задолженности физических лиц перед банками вырос на 9,2% с начала года и составил 13,25 трлн рублей. За такой же период прошлого года прирост составлял 3,5%. Таким образом, темпы роста задолженности «физиков» ускорились в 2,6 раза. Средняя семья из трех человек должна банкам почти 234,6 тыс. руб. Такие цифры опубликовал Общероссийский народный фронт по итогам анализа данных Банка России и Росстата.

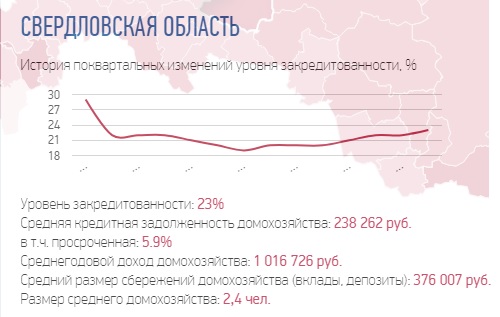

Свердловская область оказалась в числе регионов с повышенным уровнем задолженности: средняя закредитованность одного домохозяйства — 23% от уровня годового дохода. Во втором квартале этот показатель вырос на 1% по отношению к первому кварталу текущего года. Средняя кредитная задолженность одной семьи — 238,3 тыс. руб.

По официальной статистике Банка России доля просроченной задолженности по стране в целом снижается и по итогам I полугодия составила 6,1% (810,7 млрд рублей). С пика в 8,5%, достигнутого два года назад, доля «плохих» долгов снизилась на 2,4%. Но анализ показал, что снижение «просрочки» на фоне ускоренного роста объема задолженности говорит в большей мере о техническом, чем качественном характере этого снижения.

«Низкий уровень просроченной задолженности, который сегодня показывает статистика Банка России, — это технический показатель. Потому что граждане де-юре избегают просрочки через перекредитование, а кредиторы быстро избавляются от плохой «просрочки», переуступая право требования коллекторским агентствам. Эти два фактора не показывают реального состояния проблемных займов. Косвенным подтверждением тому являются опубликованные на днях данные Федеральной службы судебных приставов о более чем 2 трлн рублей долгов физлиц перед банками, которые находятся на взыскании», –– пояснил руководитель проекта ОНФ «За права заемщиков» Виктор Климов.

Во II квартале по объему выдачи лидируют кредиты наличными. По данным Объединенного кредитного бюро (ОКБ), объем выдачи кредитов наличными составил 1,08 трлн рублей. Средний размер выданного кредита вырос на 41% к прошлому году и составил 172 тыс. рублей. На втором месте — ипотека с объемом выдачи 642,4 млрд рублей. Средний размер кредита вырос на 8% — до 2,01 млн рублей. На третьем месте кредитные карты: во II квартале было выдано карт с общим лимитом кредитования 192,6 млрд рублей. Средний лимит по карте увеличился за год на 28%: с 56 тыс. до 72 тыс. рублей.

Объем розничной кредитной задолженности растет не только за счет выдачи новых кредитов, но из-за роста спроса на рефинансирование. Доля кредитов, которые берут на рефинансирование, по оценкам экспертов, достигает 30%-50% от всего объема выдачи в этом году. В ипотечном кредитовании эта доля оценивалась в 15%.