Уральские инвесторы поставили на «народные ОФЗ» и евробонды Тинькова

Запущенные государством ОФЗ-н пользовались популярностью. Как и евробонды «Тинькофф Банк».

Разрекламированные Минфином «народные облигации» на Урале привлекли состоятельных инвесторов — по данным ВТБ24, средний чек при покупке «народных ОФЗ» в отделениях банка УрФО оказался выше среднего по России — на Урале он составил 1,5 млн руб., тогда как в целом стране - 1,3 млн руб. С неожиданным успехом разместился на днях и «Тинькофф Банк», спрос на его евробонды превысил предложение в три раза, причем треть выпуска купили инвесторы из России. С чем связано повышенное внимание к таким разным инструментам и какое место каждый из них должен занимать в инвестиционной корзине, РБК-Екатеринбург рассказал директор екатеринбургского филиала «БКС Ультима» Виктор Долженко.

— Российские власти не скупились на рекламу «народных ОФЗ», но простейшие подсчеты показывают, что доходность по ним вряд ли перекроет даже инфляцию, к тому же придется заплатить комиссию банку-агенту. Тем не менее, на Урале облигации пользовались повышенным спросом. У вас есть объяснение этому?

— Прежде всего, ОФЗ надежнее, чем любой банковский депозит. Когда вы открываете вклад в банке, то отдаете себе отчет, что доверяете свои деньги коммерческой организации, которая может обанкротиться. В случае государства — это менее вероятно. Это объясняет и крупные суммы покупки на Урале: когда у вас не больше 1,4 млн застрахованных АСВ рублей, вклады вас вполне устраивают. А для инвесторов с более крупными суммами как раз актуальны ОФЗ — с доходностью и надежностью выше депозитов. К тому же у «народных облигаций» был достаточно сильный пиар, была введена упрощенная схема покупки, когда человеку не нужно выбирать, какой выпуск покупать. Грубо говоря, есть две известные полки — это Сбербанк и ВТБ, и на этих двух полках лежит ровно по одному товару. Надо отметить, что и инфляция сейчас на уровне 4%, так что инструмент с хорошей доходностью.

— Получается, процесс по выемке денег из депозитов и выводу их на рынок пошел?

— Да, это очевидно. Единственная настоящая гарантия государства на твои сбережения — это как раз гарантия по ОФЗ. Я вообще допускаю в будущем такой сценарий: если вы хотите полную гарантию государства, покупайте ОФЗ. Если готовы принимать на себя риск коммерческих организаций — идите в банк.

— Спрос со стороны российских инвесторов вызвало и еще одно недавнее размещение — бессрочных евробондов «Тинькофф Банка». Причем при размещении на $300 млн, спрос оказался втрое выше. Тут в чем секрет?

— Это совсем другой спрос, корпоративный. Минимальный лот стоил $200 тыс, поэтому евробонды «Тинькофф Банка» покупали в основном институциональные инвесторы. А рынки ищут доходности, рынкам нравятся быстрорастущие, технологичные и прибыльные компании, «Тинькофф» как раз один из таких, к тому же он предлагает доходность свыше 8%, так что управляющие активами, паевыми фондами, банки, международные инвесторы и проявили спрос.

- «Народные ОФЗ» и евробонды «Тинькофф» — это все-таки две крайности в инвестиционной стратегии, крайняя осторожность и высокие риски. Между ними сегодня что-то осталось?

— Между ними можно балансировать. Но, чтобы собрать сбалансированный портфель, нужно для начала составить личный финансовый план. Он состоит из трех глобальных блоков — текущего, защитного и инвестиционного капитала. Текущий капитал — это депозиты и деньги на ваши «оперативные расходы», которые вы тратите на повседневную жизнь. Здесь должен быть запас примерно на месяц — это средства, которые всегда под рукой. Защитный капитал — это, например, недвижимость, потому что долгосрочная стоимость этого актива растет, здесь же могут быть высоконадежные облигации, те же «народные ОФЗ». Это те инструменты, которые не дадут большой доходности, но защитят сбережения. И третья часть — инвестиционный капитал, который включает в себя высокодоходные облигации (например, евробонды «Тинькофф»), акции, собственный бизнес, золото, биткоины и другие инструменты.

— И в эту третью часть нужно вкладывать только те деньги, которые не жалко потерять?

— Для начала убедитесь, что все остальные блоки — текущий и защитный капитал — заполнены. Иначе может получиться так, что у вас есть дорогая неликвидная квартира, а все остальное вы вложили в «Тинькофф». Но вдруг заболел зуб, а лишних 10 тысяч рублей на лечение нет, потому что все деньги «в деле». И только потом свободные средства можно начать распределять по активам. Плохой пример, когда мы идем от стратегии «all-in» и хотим выбрать один «лучший» инструмент, в который вкладываем все. Если купить ОФЗ на все, то заработаете меньше, чем могли бы. Если поставить все на бонды «Тинькофф Банка», которые сейчас стоят дороже номинала, то можно потерять все, потому что в этом размещении есть такое правило: если банк показывает убыток, эти облигации списываются «в ноль».

— Допустим, на зубы мы деньги отложили, жить тоже есть на что, и вот осталась некая сумма, которую потерять жалко, а надо бы приумножить. Как схематично может выглядеть такая умеренно рискованная корзина?

— Весь инвестиционный капитал опять разделим на несколько частей — консервативную и рискованную. В консервативную часть можно положить корпоративные облигации, которые приносят сейчас около 10,5% годовых. Кстати, их активно начинают выпускать компании средней величины, уровня, например, наших медных предприятий. Потому что единственное место в России, где еще остались деньги — это депозиты физлиц. Банки, напуганные регулированием ЦБ, не слишком охотно кредитуют средний бизнес, а граждане держат свои деньги на вкладах, поэтому банки вынуждены снижать ставки по депозитам. И когда «Группа ПИК» или «Акадо» предлагают по своим облигациям интересную ставку, физлица постепенно начинают забирать деньги из банков. С этой точки зрения мы наконец начинаем выглядеть как экономика, где финансовый рынок связан с реальным производством. Кроме того, с 2018 года начинает работать льгота, освобождающая держателей облигаций — физических лиц — от уплаты подоходного налога.

— Российские акции можно проигнорировать — с учетом того, как бодро падает наш рынок?

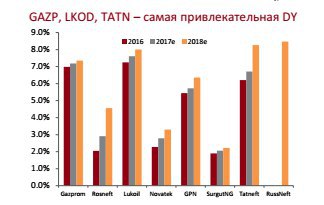

— Да, с начала года отечественные акции потеряли 18%, подешевело все, политическое давление и угроза введения новых санкций сохраняется. Но дивидендная доходность у многих компаний составляет 7-8% годовых. Так что, если инвестировать в российские акции, я бы посоветовал вообще прекратить смотреть на цену. Это явно недооцененный актив, но когда он приблизится к реальной стоимости — не понятно, поэтому ориентироваться стоит исключительно на дивиденды.

График DY — При коэффициенте выплат GAZP 25% по МСФО с 2017 г. (данные компаний, БКС)

— При этом мировые рынки, наоборот, на подъеме, что тоже не внушает доверия — «деревья не растут до небес»…

— Американский рынок действительно находится на исторических максимумах и постоянно пробивает все новые высоты. Индекс S&P500 с начала года вырос на 7%, основным локомотивом выступают высокотехнологичные компании — Google, Tesla, Apple (акции этой компании за год выросли почти на 50%). Но стратегия «купил и забыл», которая сейчас подходит для российского рынка, для американского сейчас не подходит. Здесь лучше или использовать инструменты доверительного управления, которые ориентированы на то, что управляющие динамично меняют долю акций и облигаций в портфеле, или самостоятельно «сидеть на кнопке». Еще один вариант — выбрать структурные продукты, ориентированные на некий диапазон, если акция за определенный период времени не выпадает из этого диапазона, клиент получает доходность — в среднем 15-20% годовых в валюте. В «БКС Ультима» есть структурный продукт «Звезды отрасли», в который включены бумаги General Motors, Delta Air Lines, Intel и ГМК НорНикель, доходность по нему составляет 12% годовых в долларах.

График архивных значений стоимости акции Apple Inc. (NASDAQ, $)

— Так зачем тогда ждать роста российского рынка, когда проще быстро заработать на растущем американском?

— Корзина все же должна быть сбалансированной и включать, в идеале, российские корпоративные облигации, отечественные акции (ради гарантированных дивидендов) и акции американских или европейских компаний. А вот по еврооблигациям ставки сейчас ставки очень низкие — 4-5% годовых, так что их покупка существенной доходности не принесет.

Проект о людях, создающих позитивные долгосрочные изменения в бизнесе и обществе