Виктор Долженко: «Вычеркните недвижимость из списка инвестиций»

Сегодня Центробанк примет решение по ключевой ставке. Этого заседания ждут, надеясь на понижение.

Есть ли к этому предпосылки и как решение Банка России повлияет на рынок, в интервью РБК-Екатеринбург рассказал директор филиала банка «БКС Ультима» Виктор Долженко.

— Виктор, есть у ЦБ объективные причины понизить ставку?

— В целом да. Рост потребительских цен в феврале замедлился до всего 0.2% м/м — самого низкого уровня для этого месяца в постсоветском периоде, я считаю это еще одним аргументом для ЦБ снизить ставку недельного РЕПО. Думаю, ставка может быть снижена с текущих 10% на 25 б.п. или 50 б.п. А к концу года мы вполне можем увидеть ключевую ставку на уровне 8,5%.

— Насколько важна сейчас ключевая ставка вообще и что изменит ее снижение?

— Ставка вторична. У нас инфляция на исторических минимумах. Пока что мы видим, что цены на некоторые товары замерли или снижаются. В ближайшем будущем ставки все равно снизятся, это хорошо, например, для девелоперов, потому что скажется на доступности ипотеки. Есть такой психологический момент — ставка по ипотечному кредиту ниже 10% годовых уже воспринимается как низкая и привлекательная. Это приведет к росту спроса на недвижимость. Но это не повод покупать недвижимость с целью получения дохода. Недвижимость в Екатеринбурге перестала быть инвестицией.

— Почему? Что изменилось с тех пор, когда она была надежной «тихой гаванью»?

— Если сравнивать три последних кризиса, то в 1998 году у нас случился дефолт государства, в 2008 году были проблемы с корпоративными финансами, а в 2014-2017 годах — кризис личных финансов. Именно финансовое самочувствие широких слоев населения определяет настроение рынка жилья, а тут хороших новостей нет. Состоятельные люди уже купили все, что нужно, а остальные экономят.

— О каком кризисе личных финансов мы говорим, если объем вкладов в банках бьет все рекорды?

— Да, на депозитах в банках физлица сейчас держат 18 триллионов рублей и 5-7 миллиардов долларов. Но большая часть этих сбережений — «неприкосновенный запас», который вряд ли вкладчики завтра бросятся тратить. Точно не на дополнительные квадратные метры.

— Но ставки по депозитам ползут вниз, так что рано или поздно все эти триллионы хлынут на рынок. Главный вопрос — куда они пойдут? В ценные бумаги? В недвижимость?

— Недвижимость сейчас как раз перестала быть привлекательной инвестицией. В нее вкладываются по старой привычке. Давайте обратимся к фактам. Во-первых, она не защищает от девальвации. Во-вторых, рентный доход почти в два раза проигрывает рублевому депозиту или инфляции. В- третьих, цены в рублях стоят на месте и пределы мечтаний застройщиков — рост хотя бы на 8-10%. Недвижимость имеет смысл покупать в одном-единственном случае — если вы хотите улучшить собственные жилищные условия. А приобретать квартиру с целью инвестировать и получать доход стало бессмысленно. Добавьте сюда налоги, поиск арендаторов, сложность диверсификации по городам. Даже сами девелоперы уже перестали рекламировать свои объекты как средство инвестиции, многие теперь упирают на «комфорт», «уютные дворы» и «добрых соседей». То есть недвижимость — это уже не про инвестиции, это про качество жизни.

— Но это надежный актив, который вряд ли резко обвалится в цене.

— Хотите надежный актив — купите золото. Ваши трехкомнатные квартиры — это не диверсифицированный актив, а он по определению не может быть надежным. Арендаторы потеряют работу и уедут. Налоги и коммуналку вам все равно платить, ну и продать вы ее не сможете, так как на дворе будет кризис. Вот такой у вас надежный актив. Если уж очень хочется вложиться в недвижимость, то стоит посмотреть на ценные бумаги застройщиков…

— …Которые ровно так же привязаны к конкретному городу.

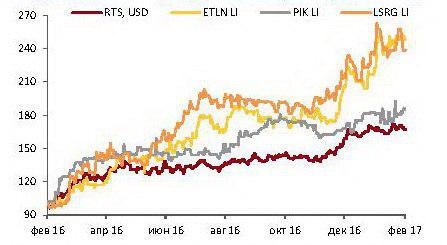

— Есть крупные федеральные девелоперы, которые строят сразу в нескольких городах. Их ценные бумаги позволят диверсифицировать риски, связанные с рынком недвижимости в одном городе или регионе. Скажем, московский рынок жилья уже начал восстанавливаться — продажи новостроек в 2016 году выросли там на 82%. Группа ЛСР, которая возводит свои объекты одновременно в Екатеринбурге, в Москве и в Петербурге, показала отличный результат. В 2016 году ГДР этой компании подорожали на 135%, опередив индекс РТС на 70%. У компании «Эталон», которая строит в Петербурге и Москве, этот рост еще больше — 160% за год. Столичная Группа ПИК показала рост на 80%.

— Но в целом по стране недвижимость по-прежнему стагнирует, а котировки застройщиков резко взлетают? Странно.

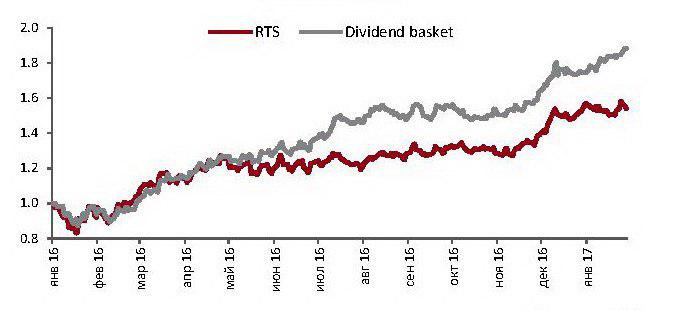

— Недвижимость — это вообще менее рыночный актив по сравнению с акциями. Котировки гораздо быстрее и сильнее реагируют на любые движения на рынке. Финансовые инвесторы быстро принимают решения о покупке и продаже активов, ежедневно меняют собственников миллионы акций, тогда как реальный рынок жилой недвижимости может жить без сделок, а на бирже будут меняться цены. Вспомните: в прошлом году застройщики получили мощную поддержку со стороны государства, например, субсидирование ставок по ипотеке на новостройки. Это привело к росту спроса на ипотеку на 29% за год и отразилось на капитализации девелоперов. В итоге в 2016-м акции российского сектора недвижимости с большим отрывом опередили весь рынок.

— Виктор, в недвижимость предпочитают вкладываться осторожные инвесторы, их цель — надежный актив и минимум рисков, а вы им советуете на биржу выходить.

— Не хотите рисковать — берите облигации застройщиков и получайте свои 10-13% годовых вместо 6% рентного дохода от сдачи жилья в аренду. Хотите больше — получать стабильный доход от дивидендов и заработать на капитализации — положите в портфель акции крупных девелоперов (ЛСР, «Эталона», Группы «ПИК») и других крепких российских эмитентов, вроде Сбербанка или Лукойла. Это очень хорошая пассивная доходность при небольших временных затратах на владение активом. Спрос на российские акции сейчас повышается, и бумаги девелоперов — один из лучших способов сыграть на восстановлении отечественной экономики. Ну, а если рассматриваете свои накопления как «неприкосновенный запас» — вкладывайтесь в золото.