Депозиты VS облигации: почему частные инвесторы предпочли рисковать

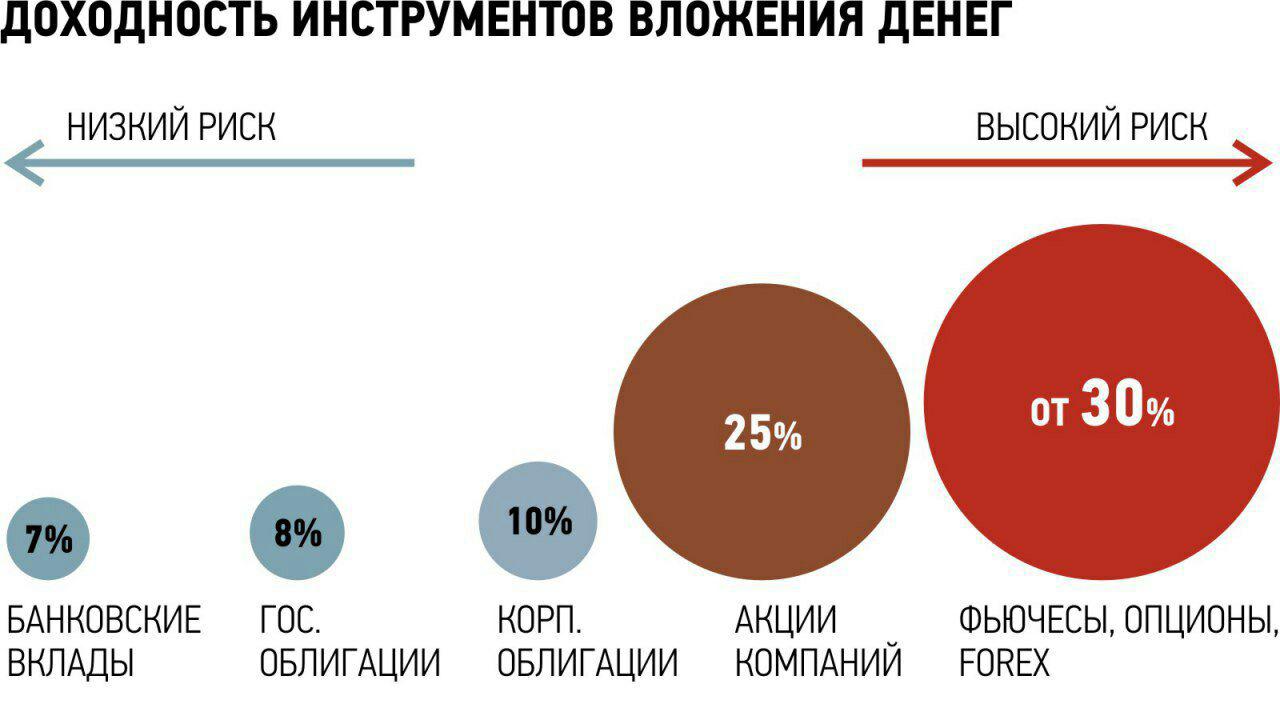

Интерес к более рискованным инструментам вложения денег в России за последний год существенно вырос: вместо спокойных, но малодоходных депозитов частные лица предпочитают инвестировать свои средства в крупные компании.

Фото: Константин Мельницкий для РБК-Екатеринбург

В октябре в Екатеринбурге прошла 10-я ежегодная Уральская конференция Национальной ассоциации участников фондового рынка (НАУФОР), на которой активно обсуждался вопрос развития рынка облигаций. Согласно данным, приведенным управляющим директором Московской биржи Анной Кузнецовой, люди, жаждущие повышенной доходности, делают ставку именно на них. В этом году только держателями «народных облигаций» стали более 20 тыс. россиян, причем более половины из них никогда не имели опыта инвестирования на фондовом рынке. Число частных инвесторов в России достигло 1,88 млн человек, за пять лет их количество выросло на 80%, а средний индивидуальный инвестиционный счет достиг 240 тыс. руб.

О том, почему инвесторы постепенно отходят от консервативных вариантов, таких как банковский депозит, и как зарабатывать на рынке ценных бумаг, минимизировав свои риски, в интервью «РБК-Екатеринбург» рассказал руководитель филиала банка «БКС-Ультима» в Екатеринбурге Виктор Долженко.

— На Уральской конференции НАУФОР в этом году много обсуждался вопрос поиска более прибыльных инструментов для вложения средств. Вчерашние вкладчики все чаще забирают деньги с депозитов и направляют их в ценные бумаги. С чем связаны такие изменения и почему именно сейчас?

— Ключевые изменения с точки зрения регулирования произошли как раз в 2017 году и были связаны с облигациями. Весной Госдума и Совет Федерации освободили частных инвесторов от уплаты НДФЛ с купонного дохода по рублевым облигациям, выпущенным в период с 1 января 2017 г. по 31 декабря 2020 г. Это тектонический сдвиг, направленный на вовлечение широких масс на рынок. Ключевые решения приняты. На конференции НАУФОР в Екатеринбурге мы как раз обсуждали возникший интерес, но это пока интерес людей, которые уже были на рынке. Тем не менее потенциал развития рынка частных инвестиций вырос и стал значительно более существенным, чем был ранее.

— То есть облигации как инструмент инвестиций стали более популярными? Почему стоит обратить внимание именно на него, а не на те же банковские вклады, которые традиционно считаются значительно более надежным продуктом?

— Смотрите, масса людей сидят на депозитах, там собраны фантастические триллионы рублей. К примеру, зайдем на сайт Сбербанка: мы хотим надежно разместить депозит и видим хороший вклад под названием «Сохраняй» с доходностью в рублях 5,6%. Собственно говоря, тот же Сбербанк две недели назад выпустил свои облигации, соответственно, по ним по купону уже не будет налога. Облигации выпущены на три года и процент по ним составляет 8% годовых. Вот, собственно говоря, и разница: 5,6% или 8%. Это мне кажется достаточной мотивацией для того, чтобы изучить, как работает облигация, как ее купить, что надо сделать, чтобы получать деньги и зарабатывать больше.

— Можно сказать, что отмена налога на купоны стала первым шагом для массового привлечения новых клиентов?

— Конечно, отмена налога — одно из ключевых событий этого года. Однако не единственная причина интереса к облигациям. Продолжают падать ставки по депозитам, и вкладывать средства в банковские вклады становится просто невыгодно.

— Давайте еще раз на примере Сбербанка: как понять, что облигации — это действительно выгодно? Ведь большинство физиков, которые только выходят на ту же Московскую фондовую биржу, не имеют опыта инвестирования.

— Хорошо. Сбербанк размещает рублевую облигацию, она всегда стоит 1000 рублей, и торговля проходит в процентах от номинала. Изначально акции размещаются по 100% от номинала, а к концу торгов уже могут достигать 101%. Количество желающих купить эту облигацию на бирже, то есть на вторичном рынке, высоко, поэтому ее стоимость продолжает расти.

Другой пример — «Ренова-Стройгрупп», которая занимается строительством микрорайона Академический в Екатеринбурге. 15 сентября 2017 г. мы сделали размещение, и ставка в купонах составляет 13,25% годовых. Фактически в два раза больше, чем по депозиту в Сбербанке. Через месяц после размещения мы видим, что облигация стоит уже почти 104% от номинала. То есть помимо того, что она своим держателям приносит 13,25% гарантированного дохода, она еще практически на 4% выросла в цене за этот месяц. Условно говоря, это две крайности: суперконсервативно — купить облигацию от Сбербанка, более рискованно — купить облигацию «Ренова-Стройгрупп».

— А какой-то промежуточный вариант между консервативностью и риском есть?

— Конечно. Мне, например, нравятся облигации такой компании, как «Детский мир», потому что они длиннее. По банковскому депозиту ты сможешь максимум на три года зафиксировать ставку, а по большинству вкладов и вообще на два года. С облигациями «Детского мира» ситуация другая: даже если ставки будут снижаться или хотя бы перестанут расти длительное время, у тебя есть хороший срок. Например, в апреле они выпустили облигации до 2024 г., купон — 9,5% годовых. Уже сейчас эти семилетние облигации стоят 101%, и ставки будут фиксированы все это время. То есть любое физическое лицо может фактически напрямую кредитовать это предприятие и получать ставку выше, чем классический банковский депозит.

Не обязательно вкладываться во что-то одно, можно делать комбинацию. Например, у меня есть миллион рублей. Я взял по 400 тыс. руб., распределил в облигации Сбербанка и «Детского мира», и 200 тыс. руб. — в более рискованные, но и более доходные облигации «Реновы Стройгрупп». Вот получился готовый инвестиционный портфель со средней доходностью примерно 9,5% без налогов.

— Почему «Ренова Стройгрупп» считается более рискованным, чем тот же «Детский мир»?

— У каждой компании-эмитента, которая выходит на финансовый рынок, есть либо международные (Fitch, Moody's и S&P), либо наши национальные рейтинги («Эксперт РА» и агентство АКРА). Они оценивают финансовую форму и способность каждой компании расплатиться с долгами в среднесрочной перспективе. Если рейтинг выше, то ставка, под которую эта компания сможет привлечь деньги, ниже. Если рейтинг ниже, то ставка будет выше.

— Еще раз возвращаясь к тому, что все больше частных лиц переходят от банковских депозитов к облигациям. Согласитесь, такая форма инвестиций требует значительно больше внимания, понимания и самоотдачи. Ты кладешь деньги в банк — и забываешь…

— Во-первых, любые инвестиции требуют внимания. Во-вторых, ставка по депозитам может сильнее реагировать на рынок. Она всегда будет иметь положительную дельту по отношению к ключевой ставке, но всегда будет подтягиваться к ней. В то время как доходность в облигациях можно зафиксировать на достаточно долгий срок, что исключит эти риски. Конечно, если в 2014 году открыл депозит под 17%, он закончился, а в 2015-м банк предлагает уже 12%, потом 9%, а теперь вообще 7% — это хоть и выше инфляции, но все равно некомфортно. В облигациях ты можешь здесь и сейчас зафиксировать ставку на 10 лет, купив облигацию, которая гасится в 2027 г. и растет в цене все время, пока снижается ключевая ставка, и получая регулярный фиксированный доход с нее. При этом это биржевой инструмент, так что в любой момент облигации можно продать.